作者:林蔓

来源:股市动态分析

今年以来,A股市场阴霾笼罩,截止12月10 日,沪指和深指、创业板指今年以来下跌21.85%、29.84%、27.41%。在市场普跌之下,往年业绩出色、受投资者追捧的众多明星私募也未有幸免,大都录得负收益,而规模相对较小的一些私募业绩却更优异。本文将对受股市波动影响最大的股票策略明星私募基金的业绩和调仓路径进行梳理,以期为投资者提供部分有价值的信息。

明星私募业绩全军覆没

笔者首先选取股票策略百亿私募中历年来投资者较为关注的保银投资、高毅资产、重阳投资、拾贝投资、和聚投资、千和资本、映雪投资、星石投资、朱雀投资、明达资产、淡水泉投资、景林资产12家明星私募的业绩进行梳理和对比。

根据私募排排网数据,以公司总体收益为统计口径来看, 今年以来12家明星私募业绩均“折戟沉沙”,受股市动荡影响无一例外的录得负收益,但各家亏损程度有所不同,保银投资亏损最少,景林资产亏损最多。(如表一)

截止2018年11月30日,今年以来12家中业绩表现最好的是保银投资,其收益率为-2.93%,总体跑赢大盘20个百分点左右;其次是备受市场关注由邱国鹭和冯柳作为领头羊的高毅资产,今年以来收益率为-9.88%;重阳投资也跑赢大盘10个百分点,录得-10.15%的收益。而12家中业绩最差的是蒋锦志领携的景林资产,截止11月30日,其收益率为-23.47%,与今年以来市场总体跌幅基本吻合,景林资产不仅绝对收益率为负,而且作为机构专业投资者也并未获得相对市场的超额收益;淡水泉投资和明达资产的收益不相上下分别亏损22.94%和22.8%。

产品来看,以12家各“当家花旦”产品为例, 根据私募排排网数据,今年以来除高毅资产旗下的“当家花旦”——高毅邻山1号望远基金录得正收益以外,其他明星私募代表产品均全军覆没,亏损最多的是明达资产的旗下的产品——华润信托-明达。(如表二)

从今年以来收益来看,高毅邻山1号望远基金远远领先其他明星私募代表产品。截止11月30日,高毅邻山1号望远基金今年收益率为5.27%,跑赢大盘将近30个百分点,在全市场6072只私募产品中收益排名第435位;其次亏损幅度相对较小的是保银投资旗下的Pinpoint China Fund、重阳投资旗下的华润信托-重阳1期,今年以来分别亏损5.81%和7.38%。而12家代表性产品亏损最严重的分别是明达资产产品华润信托-明达、淡水泉旗下的平安信托-淡水泉成长一期、景林资产旗下的金色中国基金,截止11月30日收益率分别为-25.15%、-23.39%、-21.75%。

从回撤幅度来看,今年以来受市场整体下跌的影响,12家私募代表产品均出现了幅度较大的回撤。其中中信信托-和聚1期、中信信托-映雪霜雪2期、平安信托-淡水泉成长一期的回撤幅度较大,分别为40.12%、38.42%、32%;回撤幅度较小的产品有Pinpoint China Fund、拾贝投资2号、高毅邻山1号望远基金,回撤幅度分别为11.48%、11.41%、16.68%。

总体来看,今年以来回撤幅度大的产品,亏损也严重;回撤相对较小的产品,亏损也相对较小。

小规模私募业绩更优

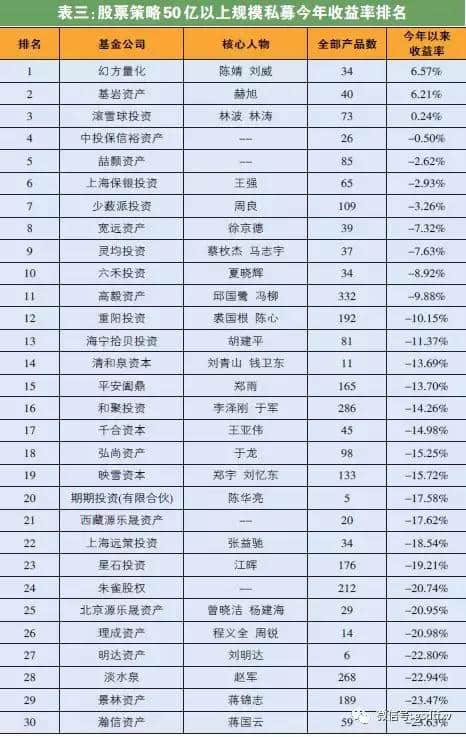

以私募排排网数据为准,笔者又统计了股票策略规模50亿以上的30家私募公司今年以来业绩。统计之后笔者发现上文提到的百亿明星私募今年以来收益表现并不是最好的,反而在30家中处于中下游地位;相反规模不及百亿或者并不十分知名的私募公司业绩表现更佳。(如表三)

可以看到,50亿以上股票策略的30家私募公司中,今年以来公司整体业绩表现最好的是幻方量化。该公司成立于2015年6月,是一家依靠数学与计算机科学进行量化投资的对冲基金公司。截止11月30 日该公司今年以来实现了6.57%的正收益,比上文百亿明星私募中业绩最好的保银投资高出9个百分点,在今年行情总体弱势的情况下实属不易。此外,基岩资产今年也实现了6.21%的相对较高收益,滚雪球投资录得0.24%的小幅正收益。而这三家私募基金规模均不及百亿。

百亿明星私募中今年业最好的保银投资,在该榜单中位列第6;基金圈颇具盛名的高毅资产,仅排在第11名。其他明星私募如千合资本、和聚投资、映雪资本、星石投资、朱雀投资的业绩排名也均位于下位圈。明达资产、淡水泉、景林资产今年以来的收益率更是在30家中垫底。

具体来看,幻方量化、基岩资产的代表性产品今年最大回撤幅度相对较小,收益也远远跑赢今年市场整体表现。(如表四)幻方量化代表性产品——幻方中证500指数增强1号截止11月30日今年以来收益率为52.13%,年内最大回撤仅6.48%,收益率在全市场6072只私募基金产品中排名第22位,年化收益率也有35.07%。基岩资产旗下的代表产品——东方价值五号成立于2017年12月5日,成立不久便遇上今年的普跌行情,但该产品今年以来仍然实现33.43%的正收益,年内最大回撤10.27%,幅度并不算大。

此外,今年在顺鑫农业上一战成名的大禾投资规模也不超过10亿,公司旗下共15只产品,今年以来整体收益90.11%。大禾投资旗下4只产品位居全市场股票策略私募产品收益排名的前十以内。大禾投资掘金5号、1号、6号、7号今年以来收益率分别为116.68%、116.53%、98.53%、92.32%,在全市场股票策略私募产品收益排名中分别位列第2名、第3名、第7名、第10名。而全市场今年以来收益率超过100%的私募有两家,分别是金源亨立资产和天下溪资本,收益率为217.7%和115.23%,业绩着实优异,且二者均为小规模私募。

虽然百亿明星私募多年来长期业绩优异,但仅就今年弱势的市场环境来看,规模相对较小的私募反而业绩更为可观,这与小私募操作灵活、反应灵敏也有一定关系。

加仓偏爱绩优成长

明星私募的长期收益一般较好,且能穿越牛熊周期保持稳健,因此其持股方向、持股比例、调仓路径一直备受市场关注,投资者们意图通过跟踪明星私募的动向而获得一些投资方向信息或者能享受些许“搭便车”的便利。知名基金经理如冯柳、邱国鹭、邓晓峰、赵军、王亚伟、高云程、刘明达等管理的产品的持股动向尤为受中小投资者追捧。

根据上市公司三季报披露的前十大流通股股东名单数据,三季度各明星私募各有不同程度的调仓动作,其中以高毅资产的动作最为频繁,淡水泉调仓动作比较适中。而明达资产、千合资本、和聚投资仅有一两个调仓动作,坚持弱市之中多看少动。

三季度高毅资产坚定看好A股,大举加仓,现身25只个股的十大流动股东席位。其中三季度新进了景峰医药、人福医药、羚锐制药、现代制药、康缘药业、上海梅林、城市传媒、凯利泰、联化科技、华测检测、凯美特气等,其中占流通股比例最大的是景峰医药和羚锐制药,进入后高毅持股占比分别达到了3.07%和3.78%。从行业角度看,高毅新进的多为医药、化学相关个股。同时,增持了安迪苏、新华医疗、欧亚集团等股份。此外,哈尔斯、广州发展、法拉电子、合兴包装、亚宝药业、埃斯顿6只个股遭减持。其中冯柳管理的高毅邻山1号基金第三季度调仓动作将近20次,相对其他明星私募基金经理操作较为频繁。而冯柳也表示,如果A股进一步下跌,将进一步加大配置。截至三季度末,冯柳管理的高毅邻山1号基金持有A股市值超过35亿元。

赵军旗下百亿私募淡水泉依然坚定持有艾华集团、东软集团、红太阳、梦百合、歌尔股份和招商轮船等,保持仓位不变;三季度新进了绩优小盘驰宏锌诸。此外,淡水泉还增持了红太阳、生物股份、水晶光电、濮阳惠成四只个股,减持了太极集团。对于今年以来股价一路走低,三季度业绩下滑的歌尔股份,淡水泉三季度依然选择坚定持有。据了解,尽管淡水泉旗下产品年内回撤超过20%,但是其当前的仓位依然维持在九成以上。

从2家调仓动作相对较多的公司来看,三季度明星私募较为看好绩优成长股,加仓的多是中小创中的细分行业龙头。

而自上月大盘反弹以来,中小创确实明显跑赢大盘蓝筹,10月19日至12月12日,创业板指和创业板50指数涨幅分别达到12.9%和13.3%,而上证50指数仅上涨3%。虽然白马蓝筹在此前的市场调整中跌幅明显,但在随后的大盘反弹中,私募机构布局的意愿却不强。

虽然中报、季报中的私募持仓变动能为其他投资者提供一定信息,但不可否认的是报告中的信息相对滞后,投资者们若想更密切的跟踪明星私募的短期动作,关注其调研走访动态获得的信息会更为及时。

注:本文所有表格数据来自私募排排网,除特别标注外所有数据截止2018年11月30日。

往期回顾

47期封面文章:“大萧条”:车市三十年大变局 中国汽车市场30年增长周期将结束!

46期封面文章:

A股商誉:并购热潮推升 过往减值不足 商誉减值不充分,一朝变脸

(2)A股商誉:减值高峰或来临 警惕传媒、医药 传媒、医药板块的高商誉需注意!

45期封面文章:两融触底反弹 资金面迎拐点 资金面拐点或已出现!

44期封面文章:稳市重拳铸“回购牛”? A股构筑历史大底,政策拐点助力!

43期封面文章:

(1)A股三季报:业绩增速下滑 蓝筹相对稳健

(2)A股三季报:警惕白酒 关注水泥

(编辑:小股)

版权声明:股市动态分析除发布原创财经文章以外,亦致力于优秀财经文章的交流分享。部分文章推送时未能与原作者取得联系,若涉及版权问题,敬请原作者联系我们,我们将在第一时间处理。联系方式:0755-82075959;微信原文留言等(微信号:gsdtfxv)。